von Dr. Martin Bartonitz

Papier ist geduldig, aber auch teuer. Dieser kurze Satz verweist indirekt auf die Vorteile einer papierlosen, elektronischen Rechnungsbearbeitung. Dabei geht es beim Thema E-Invoicing nicht zwingend um Materialkosten oder Umweltschutzaspekte, sondern um Einsparungen auf der Prozesskostenseite. Zu Beginn der elektronischen Datenverarbeitung mussten Papierrechnungen ausgedruckt oder händisch ausgefüllt, kuvertiert, frankiert und per Post verschickt werden (vgl. Abb. 1).

Das Fax beschleunigte den Übertragungsprozess, allerdings blieb der Papierverbrauch fast unverändert. Der Empfänger musste die Rechnung prüfen und bei Beanstandungen auf dem gleichen Weg zurücksenden. Kopien der Rechnung mussten anschließend bei dem Versender und dem Empfänger liegen, um der zehnjährigen gesetzlichen Aufbewahrungspflicht gerecht zu werden (u. a. zur Absetzung der USt., vgl. Box 1). Der Platzbedarf für Archive stieg stetig an, mehrere Kilometer Aktenschränke waren (und sind!) bei Großunternehmen mit Hunderttausenden Papierdokumenten nicht ungewöhnlich.

Rechnungen im unternehmerischen Umfeld

Die Papierrechnung wird das 21. Jahrhundert vielleicht nicht überleben, doch wer sie schon abschreibt, ist auf dem Holzweg. Denn auch wenn z. B. Mobilfunkanbieter für ihre Privatkunden bereits auf papierlose Rechnungen setzen, ist die Situation im unternehmerischen Bereich grundverschieden. Rund 75 % aller deutschen Unternehmen empfangen ihre Rechnungen noch in Papierform, Digitalisierung hin oder her. Da Papierrechnungen erst händisch geprüft, dann ggf. weitergeleitet und freigegeben werden müssen, verstreicht viel Zeit. Dies ist besonders dann der Fall, wenn Rechnungen in den Zwischenschritten „hängenbleiben“, sei es krankheitsbedingt oder weil Details unklar sind.

Vielen Firmen entgeht dadurch nicht nur der Schnellzahler-Rabatt (Skonto, vgl. Box 2), sie laufen zudem Gefahr, Mahnungen zu erhalten. Bei einer elektronischen Bearbeitung (bestenfalls in einem Enterprise-Content-Management-System) können Fragen schneller geklärt, Freigaben in Sekunden erteilt und Stellvertreter im Workflow festgelegt werden, selbst wenn der Freigebende außer Haus ist, was den Prozess bis zur Bezahlung deutlich beschleunigt.

Achtung: Eine gescannte Rechnung im PDF-Format ist nicht automatisch eine elektronische Rechnung, denn letztere müssen sowohl elektronisch versendet als auch elektronisch empfangen werden (vgl. Box 3).

| Box 3: Was ist eine elektronische Rechnung? |

|

| • | Eine „elektronische Rechnung“ muss sowohl elektronisch erstellt als auch elektronisch ausgeliefert werden. Nicht jeder Scan ist also eine elektronische Rechnung! |

| • | Der Vorsteuerabzug bei elektronischen Rechnungen geht verloren, wenn der Nachweis und die Kontrolle der Echtheit, Herkunft und Unversehrtheit des Inhalts fehlen und die Rechnung nicht alle Angaben enthält. |

Kostentreiber in der Rechnungsbearbeitung

Die manuelle Rechnungsverarbeitung kostet versendende Unternehmen zwischen 0,70 und 4,00 €, bisweilen sogar 13,00 € pro Rechnung und den Empfänger zwischen 2,00 und 30,00 € (je nach Unternehmensgröße und Personalkosten, verfügbare Studien variieren hier; vgl. Abb. 1).

Mit elektronischer Rechnungsbearbeitung könnten diese Kosten, laut einer Studie von Capgemini, um bis zu 75 % gesenkt werden. Am meisten Geld sparen Unternehmen aber bei der Strafvermeidung: Fehlerhafte Rechnungen schlagen – aufgrund von Strafzahlungen bei Audits oder Problemen zwischen Lieferant und Empfänger – mit bis zu 50 € pro Rechnung zu Buche.

Insgesamt könnten auf EU-Ebene laut Berechnungen der Deutschen Bank durch eine Umstellung auf E-Invoicing Einsparungen zwischen 80 und 250 Milliarden € erzielt werden – und 12 Millionen Bäume müssten nicht gefällt werden.

Verfahrensarten und Extraktion

Doch keine Prozessoptimierung und Automatisierung ohne eine Standardisierung der Datensätze. Weit verbreitet ist z. B. der internationale, branchenübergreifende Standard EDIFACT („Electronic Data Interchange for Administration, Commerce and Transport“), der bereits seit über 20 Jahren existiert. EDIFACT ist bei der UN-Wirtschaftskommission für Europa (UNECE) angesiedelt und galt als großer Hoffnungsträger des elektronischen Datenaustauschs. Allerdings wurden die Formate mittlerweile branchenspezifisch so stark ausdifferenziert und zwischen Lieferanten und Kunden so individuell angepasst, dass EDIFACT kaum noch als Standard-Austauschformat bezeichnet werden kann.

Ein „klassisches“ PDF wiederum lässt sich zwar problemlos erstellen und versenden, doch ist es auch fehleranfällig, nicht zuletzt aufgrund der sog. Medienbrüche. Ein Beispiel: Die ursprüngliche Rechnungsdatei liegt beim Aussteller in strukturierter Form, also z. B. als Exceldatei, vor. Wird ein PDF erstellt, werden diese strukturierten Daten in ein Bild (= unstrukturierte Daten) umgewandelt (erster Medienbruch), nur um auf der Empfängerseite wieder als strukturierte Daten extrahiert zu werden (zweiter Medienbruch). Bei jedem dieser Schritte kann es zu Fehlern kommen, welche die Rechnung korrumpieren. Dazu kommen mögliche Tippfehler, Unschärfen aus dem Scanprozess und die Manipulierbarkeit von Bildern generell: Der Teufel lauert im Detail und Fehler können, wie erwähnt, sehr teuer werden.

| Box 1: Erfolgsneutralität der Umsatzsteuer | |

| • | Unternehmensumsätze unterliegen der Umsatzsteuer (derzeit 19 %, bisweilen 7 %) |

| • | Der Leistungserbringer berechnet seinen Umsatz (100 %) und fügt die Steuer hinzu. Der Leistungsempfänger muss folglich 119 % der Leistung bezahlen. |

| • | Die 19 % des Leistungserbringers gehen an das Finanzamt. Die verbleibenden 100 % werden als umsatzsteuerliches Entgelt des Leistenden bezeichnet. |

| • | Sofern der Leistungsempfänger ebenfalls unternehmerisch tätig ist, können die 19 % Umsatzsteuer vor dem Finanzamt als Vorsteuer geltend gemacht werden. Es verbleibt eine betriebswirtschaftliche Belastung des Empfängers von 100 %. |

Reformen und Standardisierung

Das Europäische Parlament und der Rat der Europäischen Union brachten Bewegung in die wenig zufriedenstellende Situation. Im Rahmen einer EU-weiten Reform für das E-Government wurden ab 2011 einheitliche Richtlinien und Gesetze für die Rechnungsstellung erarbeitet und initiiert. Veränderungen im Bereich der Rechnungsstellung, die in Deutschland ebenfalls 2011 durch das Steuervereinfachungsgesetz angestoßen wurden (Abschaffung der verpflichtenden Verwendung digitaler Signaturen), mündeten 2013 im E-Government-Gesetz des BMI und 2014 in der Richtlinie 2014/55/EU des Europäischen Parlaments und des Rates über die elektronische Rechnungsstellung bei öffentlichen Aufträgen. Verwaltungen in den Mitgliedstaaten wurden angehalten, ihre Prozesse zu digitalisieren und vollständig auf elektronische Rechnungsbearbeitung umzustellen. Die öffentliche Verwaltung in Deutschland ist gemäß RL 2014/55/EU ab 2018 zum elektronischen Rechnungsaustausch verpflichtet.

| Box 2: Einsparpotenziale elektronischer Rechnungen |

|

| • | Minimale Versandkosten – Versender |

| • | Schnellzahler-Rabatt (Skonto) – Empfänger |

| • | Automatisierte Prüfung – Empfänger und Versender |

| • | Geringe Archivierungskosten – Empfänger und Versender |

ZUGFeRD als zukunftsfähiger Standard?

Da EDIFACT mittlerweile zu ausdifferenziert und reine PDF-Dateien zu fehleranfällig waren, musste ein neuer Standard her, der ohne Medienbrüche auskommt, aber gleichzeitig Sicherheit und Verlässlichkeit gewährleistet. In Anlehnung an die Richtlinien der EU entstand der Zentrale User Guide des Forums elektronische Rechnung Deutschland (ZUGFeRD). Der Guide kombiniert maschinenlesbare, standardisierte Daten mit dem menschenlesbaren Beleg auf Grundlage des PDF/A-3-Standards. Der PDF-Datei wird eine XML-Datei inkludiert, die dem Format ZUGFeRD genügt und sämtliche relevanten Daten einer erstellten Rechnung enthält.

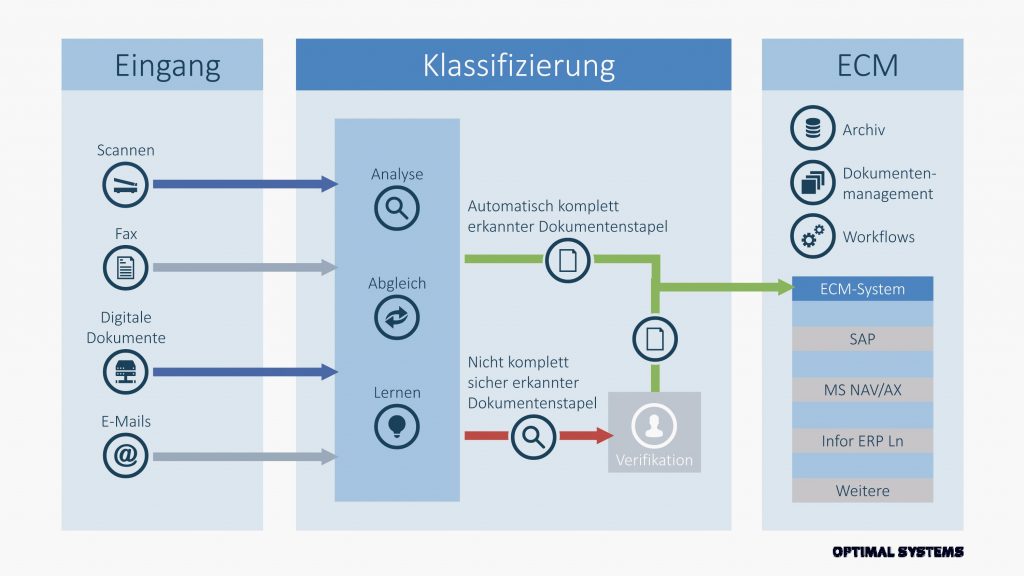

In der Regel wird eine solche ZUGFeRD-konforme Rechnung in einem Enterprise-Resource-Planning-System erstellt. Sollte der Rechnungsempfänger kein ERP-System nutzen, kann das Auslesen auch über ein Dokumentenmanagement-System erfolgen. Diese Art der Rechnungsablage erfordert dennoch einen manuellen, menschlichen Zwischenschritt. Soll der Prozess automatisiert werden, kommt eine Klassifizierungssoftware (vgl. Abb. 2) zum Einsatz, die das ZUGFeRD-Format automatisch ausliest, die Daten vom Dokument trennt, strukturiert im System ablegt und für die Weiterverarbeitung bereitstellt.

Diese Vorgehensweise lohnt sich aber erst bei einer sehr hohen Zahl an Eingangsrechnungen pro Tag, denn es müssen große Trainingsmengen gebildet werden, um der Software beizubringen, jede Rechnung richtig zu klassifizieren und zu extrahieren. Die Schwierigkeit ergibt sich aus dem nicht einheitlichen Layout von Rechnungen, da jeder Rechnungssteller anders tabelliert – ZUGFeRD ist also nur ein Datenformatstandard und hat nichts mit dem Layout von Rechnungen zu tun.

| Box 4: Rechnungsprüfung | |

| • | Echtheit der Herkunft |

| • | Übereinstimmung der Rechnung mit Bestellung |

| • | Unversehrtheit des Rechnungsinhalts |

| • | Lesbarkeit der Rechnung |

| • | Erfüllung sämtlicher gesetzlicher Voraussetzungen für eine Rechnung im umsatzsteuerlichen Sinne |

Ob automatisierte oder manuelle Extraktion: In jedem Fall müssen interne, inhaltliche Prüfverfahren festgelegt werden (vgl. Box 4). Automatisierte Kontrollen, wie das Hashwert-Prüfverfahren (vgl. Box 5), können nur auf Unregelmäßigkeiten hinweisen, aber die inhaltliche Prüfung nicht ersetzen.

| Box 5: Hashwert-Prüfverfahren im Dokumentversand | |

| • | Vor dem Versand wird mit einem Algorithmus eine Quersumme über den Inhalt des Dokumentes gebildet. |

| • | Nach dem Empfang erfolgt die Gegenprüfung, ob die Quersumme noch stimmt. |

| • | Bei Unregelmäßigkeiten kann sofort interveniert und eine manuelle, inhaltliche Dokumentprüfung vorgenommen werden. |

Ausblick

Bisher ist ZUGFeRD vor allem in der öffentlichen Verwaltung im Einsatz, hat aber aufgrund der großen Einsparmöglichkeiten auf Empfängerseite auch Zukunftspotenzial in der Privatwirtschaft. ZUGFeRD basiert auf den Standards „Cross Industry Invoice“ (CII) und „Message User Guides“ (MUG), die vom Europäischen Standardisierungsgremium CEN entwickelt wurden, und eignet sich daher als Grundstein zur Etablierung eines einheitlichen europäischen Formates. Im European Multi Stakeholder Forum on Electronic Invoicing wird derzeit an einer Empfehlung für den europaweiten Einsatz gearbeitet. //

Autorenvita: Dr. Martin Bartonitz

| Der Text ist unter der Lizenz CC BY-SA 3.0 DE verfügbar. Lizenzbestimmungen: |

Mit Smart Services den Kunden begeistern

Mit Smart Services den Kunden begeistern Kunden kennenlernen

Kunden kennenlernen Future Store - Big Data im Fokus

Future Store - Big Data im Fokus Logistik braucht IT

Logistik braucht IT Future Store 2.0 - Handel mit Zukunft

Future Store 2.0 - Handel mit Zukunft Future Store - Handel mit Zukunft

Future Store - Handel mit Zukunft Handbuch Digitalisierung

Handbuch Digitalisierung  Handbuch Internet of Things

Handbuch Internet of Things Handbuch HR-Management

Handbuch HR-Management Handbuch Digitalisierung

Handbuch Digitalisierung